Piyasa analiz ve tahminleri

Cüneyt Paksoy piyasada destek ve direnç seviyelerini olası durumlarıyla beraber okuyucularına aktardı.

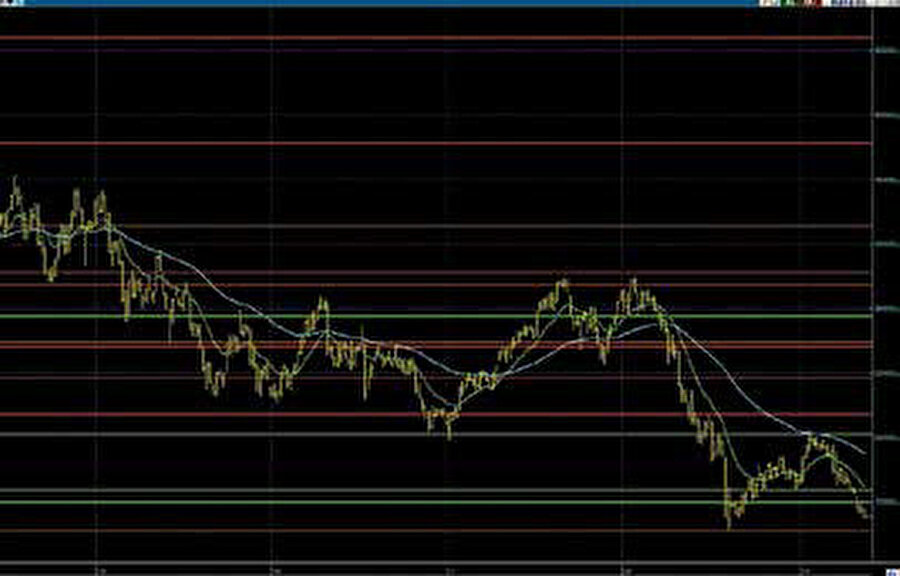

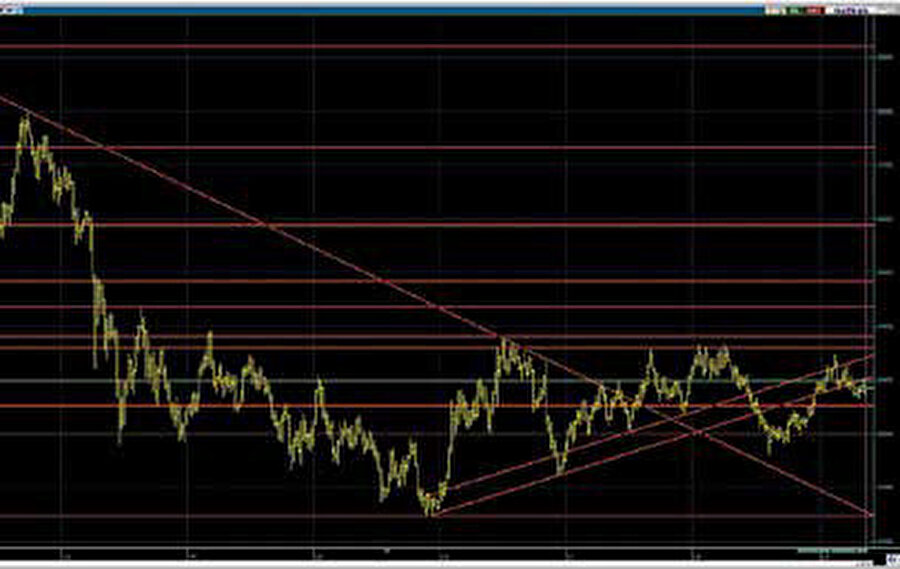

Dolar-TL

Mart’ın sonuna doğru seçimlere çok az kala aslında global bir hareketle başlayan ve kendi dinamiklerimizle bu bandın aşılması ile bir anda 5.85’lere ulaşan hareket seçim sonrası devam etmiş ve 5.85’ler aşılarak TCMB kararları sonrası biz bu yazıyı hazırlarken 5.95-.600 aralığına gelinmiş ve devamında YSK kararı sonrası hareketin momentum kazanması ile birlikte 6.25-6.30 ara direnç eşiği test edilmiştir. Mevcut durumda 5.85-6.30 geniş bant aralığında ve daha çok 6.00 pivoy bölge civarında işlemler geçiyor.Yukarda 6.50 ise kritik direnç eşiği durumunda. Buranın üstü seviyeler için dışarda ve-veya içerde marjinal değişiklikler gerekecek ve tekrar 7.25-7.50 ve devamında 8.50 gibi seviyeler yeni marjinal direnç hedefleri olacaktır.

Euro-TL

Dolar-TL tarafında yaşanan ani yükselişe paralel olarak mevcut durumda 6.50 üzerinde 6.70-7.00 bandına gelinmiştir. Son yaşanan güçlü yükseliş sonrası önümüzde ki süreçte parite tarafında ve reel efektif kur endeksi içinde TL’nin olası hareketlerine bağlı olarak her iki yönde hareket geliştirme potansiyeli teknik sıkışma artmaya devam ettiği için masada durmaya devam edecektir. Teknik olarak olası yukarı ataklarda 6.30- 6.50 üzerinde kaldıkça ve 7.00 üzerinde kapanışlar geldikçe 7.15 ve 7.25-7.50 direnç eşikleri gündemde olacaktır.Kalıcı normalleşme için 6.30-6.50 altında tekrar 6.00 pivot bölge tarafına çekilme yaşanması gerekecektir.

Döviz Sepeti

TCMB-BDDK’nın aldığı önlemlere ekonomi yönetiminin attığı adımlara paralel olarak 5.50-5.70 aralığında gerçekleşen değerlemelerin ve normalleşme çabalarının Dolar-TL tarafında başlayan yükselişe Euro-TL tarafının da katılmasıyla ihlal edildiğini ve 6.00-6.50 geniş bandına gelindiğini izliyoruz. TCMB ‘nın politika adımları, Dolar endeksi’nin seyri yakından izlenmelidir. ABD ile Suriye merkezli yaşanan süreç tam normalleşene kadar, jeopolitik riskler, Fed, ECB gibi faktörler ve çevrilmesi gerekli borç miktarı vs sebeplerle oldukça temkinli olmak gerektiğini tekrar hatırlatmak isteriz. Yeni İstanbul Seçim sonuçları ve bunun piyasalara etkisi de yakından izlenecektir. Teknik olarak TL’nin tekrar değer kaybı mümkün oldukça 6.00 üzerinde kaldıkça 6.30- 6.50 devamında 6.50 üzerinde kalıcı oldukça 6.80 ve devamında 7.00-7.50 aralığı potansiyel hedef olmaya devam edecektir.

Dolar endeksi

Dolar Endeksi haftalardır 98.00 civarına yakın kalmaya devam ediyor ve bu gelişen piyasalar için manevra alanını daraltmaya devam eden önemli bir kriter olmaya devam ediyor. Karar akışı Belirgin olmayan bir Başkan olan Trump ve Güvercin Fed belirsizliği ,ticaret savaşları gibi çoğul risk başlıkları sebebiyle kritik 95.00-98.00 bandı içinde kalmaya devam eden hatta biz bu yazıyı hazırlarken 98.00’ yakın bir dolar Endeksi ile kritik süreç devam ediyor. En son 2017 mayıs ayında 100.00’lerden 97.00- 98.00 bandını geçerek gerileme içine giren dolar endeksi tekrar kritik eşiklerde kalmaya devam ediyor. Her yazımızda belirttiğimiz gibi Risk iştahının devamı ve gelişen ülkelerin kur tarafında manevra alanının korunabilmesi için Dolar endeksi’nin tekrar kuvvetli yükselişe dönmemesi gerektiğinin altını bir kez daha çizmek isteriz.

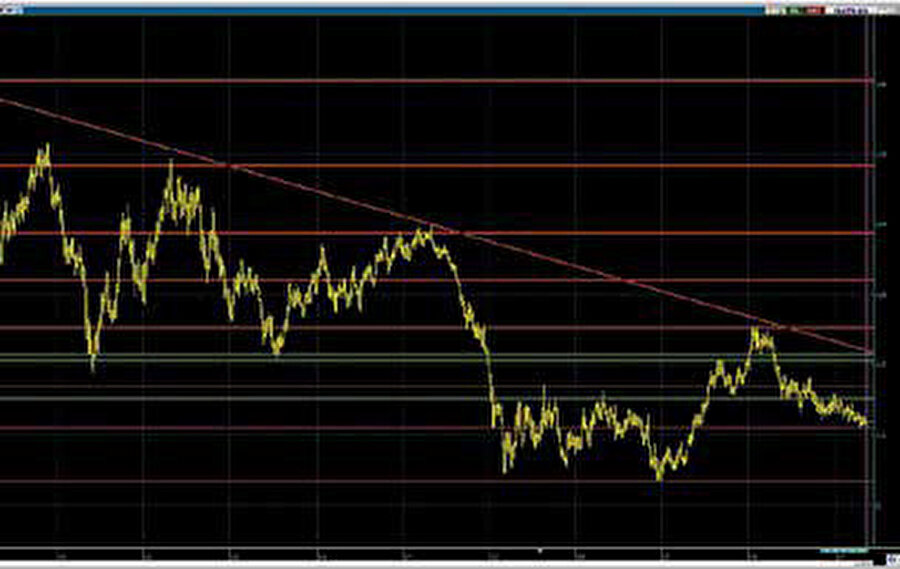

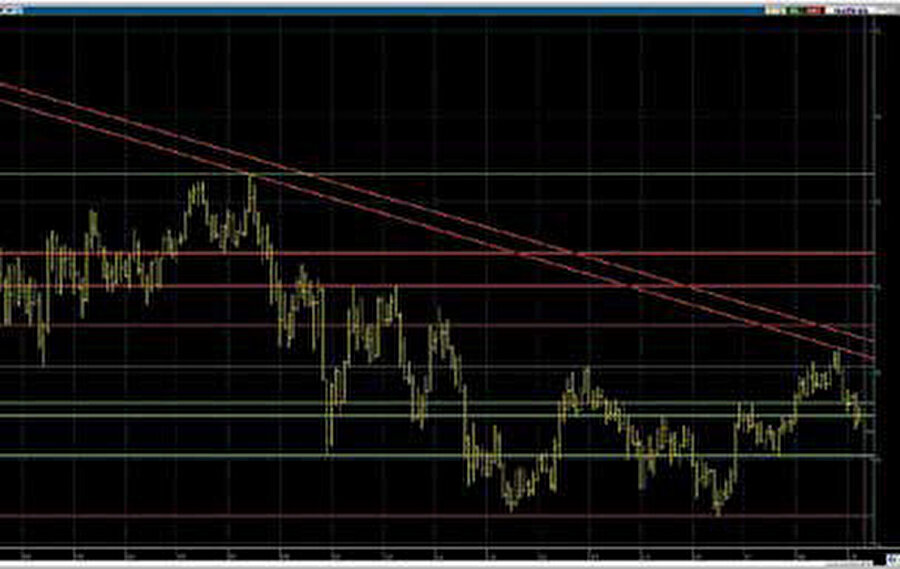

Euro-Dolar paritesi

Avrupa bölgesinde ekonomik ve siyasi sorunlar azalmıyor ve gün geçtikçe merkez sağın güçlenmesine paralel artarak devam ediyor. ECB’nin yeni tahvil alımına son vermesi ama vadesi gelen tahvilleri almaya devam ederek bilançoyu şimdilik yüksek tutmaya devam etmesi, beraberinde son alınan yeni TLTRO hamlesi karşısında güvercin tarafa geçen Fed’in kafaları iyice karıştırmaya devam etmesi; ama buna rağmen Dolar Endeksi’nin güçlü seyri parite hareketleri içinde önemli bir bilinmezlik ve baskılama sürecini beraberinde getirmeye devam ediyor. ECB’nin sıkı para politikasından şimdilik vazgeçmesi, faizlerin şimdilik artmayacak olması ve eylül ayı itibari ile Bankacılık sistemine likidite verilmesi kararı ile mevcut durumda işlemlerin 1.11-1.15 aralığında devam ettiğini izliyoruz.

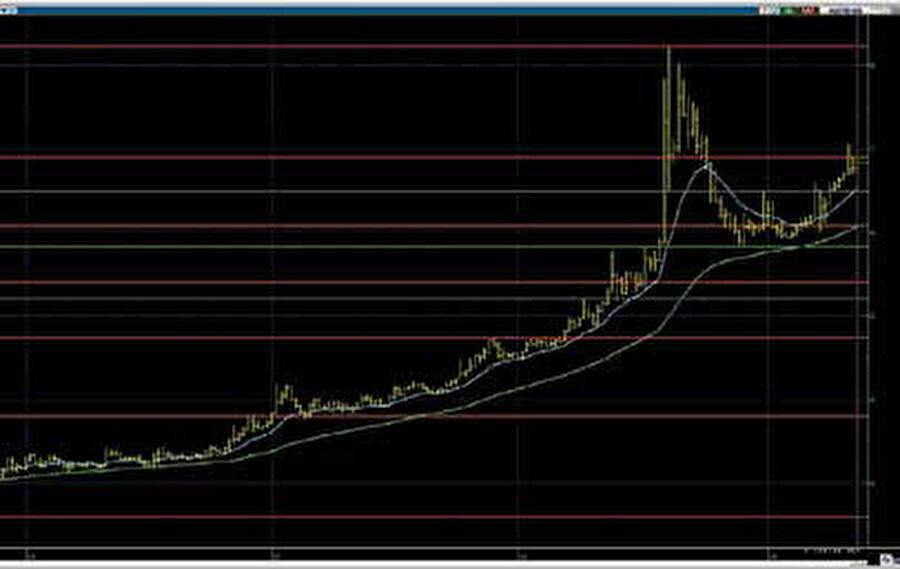

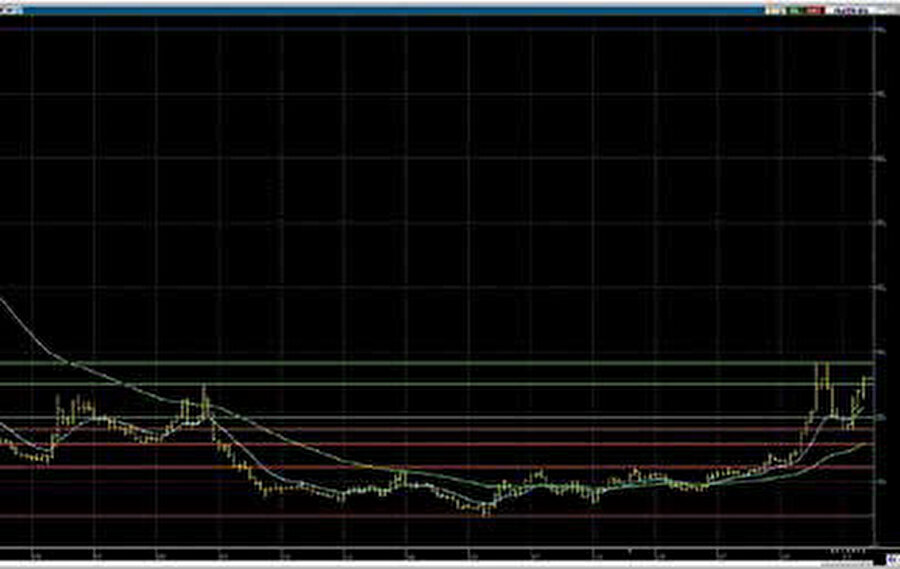

Dolar bazlı BİST-100 endeksi

Görece ucuzluğun ve yabancı algısının en iyi takip edildiği ana grafik olan dolar bazlı grafiklerde kritik olarak belirttiğimiz ve devamlı uyardığımız gibi 2.00 cent hedefi görüldükten sonra buranın üzerinde kalıcı olunamamış ve seçim öncesi başlayan ve YSK kararı ile güçlenen geri çekilme hareketi ile mevcut duruma 1.30-1.50 cent aralığına kadar hızlı geri çekilme yaşanmıştır. Bu düşüş bir yandan yeni bir ucuzluğu temsil etse de BİST-100 Endeksi’nde TL bazlı hareketler, dolar-TL ve faiz tarafında yaşanacak hareketlerin banka hisselerine etkisi yakından takip edilecektir. Önümüzde ki süreçte Bankacılık sektörü önderliğinde yaşanacak tepkilerin gücü tekrar 2.00 Cent ve üstü hedeflere konsantre olabilmek için oldukça önemli olmaya devam edecektir.

Gösterge tahvil faizi

Gösterge tahvilde YSK’nın İstanbul için seçim tekrar kararı ve ABD ile S-400 gerginliği sonrası yüzde 26’lara gelindiğini ve CDS’lerin 500’ler civarına yükseldiğini görmekteyiz. Önümüzdeki dönemde geçen sayılarda da belirttiğimiz gibi ABD ile ilişkilerde riskli ilerleyen süreç ve jeopolitik riskler dışında içerde cari açık, enflasyon ve TCMB-Yeni Ekonomi Yönetiminin açıkladığı YEP kapsamında atılacak adımlar ve enflasyon ile asıl mücadele süreci ,yükselen petrol fiyatları dışında İran ile iletişim ve buna ABD’nin olası cevapları yakından izlenecektir. Yabancı algısı herhangi bir sebeple kalıcı pozitif kalamadıkça faizlerin yüksek kalma ve daha da yükselme riski masada olacaktır.Normalleşme ve dengelenme için daha önce test ettiğimiz yüzde 18- 22 aralığına doğru kalıcı hareket izlenecektir.

ABD 10 yıllık tahvil faizleri

FED’in ‘’U’’ dönüşü ile şahin taraftan önce nötr tarafa sonra da faiz arttırmama ve bilanço daraltmanın sona erdirilme sinyalleri ile NET güvercin sayılacak tona girmesi ama buna rağmen Fed’e dair kafa karışıklığının devam etmesi,Ticaret savaşlarının getirdiği riskler, Trump ve Fed arasında yaşanan süreç ABD 10 yıllık tahvil faizlerini yüzde 2.20-2.50 bandına getirmiş oldu. Mevcut durumda yüzde 2.50 civarında bulunan ve ara ara bu seviyenin üzerine taşma gösteren 10 yıllık tahvil faizlerinin seyri bütün global tahvil piyasaları için belirleyici majör grafik olmaya devam edecektir.

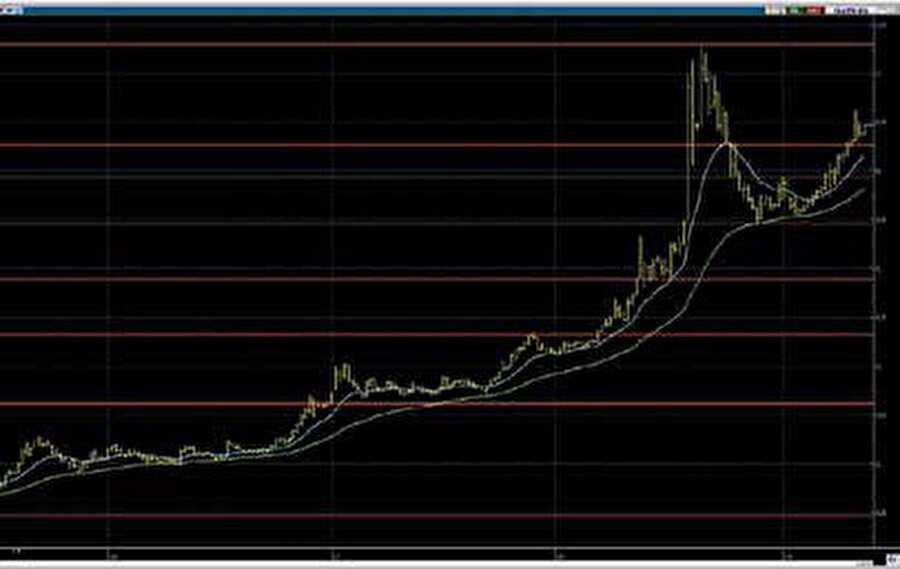

BİST-100 endeksi

Mevcut durumda biz bu yazıyı hazırlarken ABD işe süren müzakere süreci ve YSK sonrası kur ve faiz yükselişinin de etkisiyle 90.000’lerin altında dengenin aranacağı ve her yazımızda en önemli alt destek dediğimiz 84.000-87.000 aralığına gelindiği izleniyor. Tekrar kalıcı Yukarı gidiş için yapısal ve finansal reform adımları dışında Özellikle seçim sürecinde Dolar bazlı bir kez daha ucuzlayan Bankacılık endeksinin tekrara yukarı yönlü performans gösterme potansiyeli yükseliş umutlarının devamı için oldukça önemli olacaktır. Bunun dışında satışların normalleşmesi ve tepki alımlarının artarak güçlenmesi oldukça önemli olacaktır. Görece ucuzluk ve azalan yabancı payının tekrar yukarı yönlü değişim göstermesi diğer önemli faktör olmaya devam edecektir.Ticaret savaşlarının etkilediği ABD borsalarının seyri de yakından izlenmelidir.

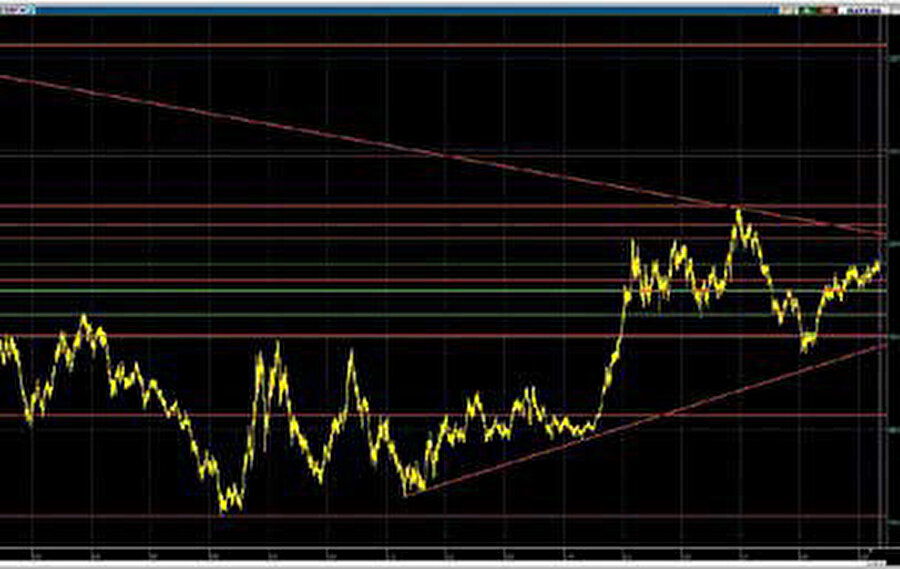

S&P 500 endeksi

S&P 500 endeksi’ni anlatırken altını çizerek kullandığımız cümleyi yenileyerek tekrarlıyoruz. ‘’Global borsalar için bir Amiral gemisi niteliği taşıyan ve son zamanlarda yaşanan uzun soluklu yükselişinden ötürü pahalı olması ve balon ihtimali sebebiyle dikkat çekilen ve ciddi bir düzeltme içine giren ve burdan tepki üretmeye çalışan endeksin 2019 senesi içinde ki seyri global borsalar adına oldukça önemli olacaktır. Bu endeksin yükselişe devam etmesi global ölçekte bütün borsalara yükseliş için şans verirken, ciddi düzeltmeye devam etme ihtimali ise ciddi anlamda topyekün satış gelme riskini de beraberinde getirecektir.’’ S&P 500 Endeksi Trump-Fed gerginliği, ticaret savaşları, siyasi riskler vs dinamiklerle 55 aylık ve 200 haftalık ana trend ortalama desteklerini de içinde barındıran 2.200-2.400 aralığına kadar ulaşmış ve buradan beklediğimiz gibi tepki gelmiştir.

Brent petrol

OPEC ve OPEC dışı ülkelerin kesinti tarafında kalması ,İran yaptırım tehtidlerinin sürmesi ,her gün artan jeopolitik riskler sebebi ile 75-80 Dolar‘lara yükselen Petrol Ticaret savaşlarının etkisi ile mevcut durumda tekrar 70 dolar civarına geri dönmüş durumda. Jeopolitik risk süreci ve ABD-İran gerginliği masada kaldıkça petrol fiyatları üzerinde baskı bir süre daha devam edeceğe benziyor. Yine de makro tarafta Arz talep dengesi bu şekilde kaldıkça Suudi Arabistan başta olmak üzere bazı önemli petrol üretici ülkelerin çift taraflı kafa karıştıran söylemleri ve ABD daha düşük bir petrol fiyatlaması istedikçe arada tepkiler gelse de Brent Petrol tarafında çok sert ve kalıcı bir yükseliş sürecinden şimdilik bahsetmek zor görünmektedir demeye devam ediyoruz. Teknik bakışı yaşanan son gelişmelerden sonra bir miktar yeniliyoruz.

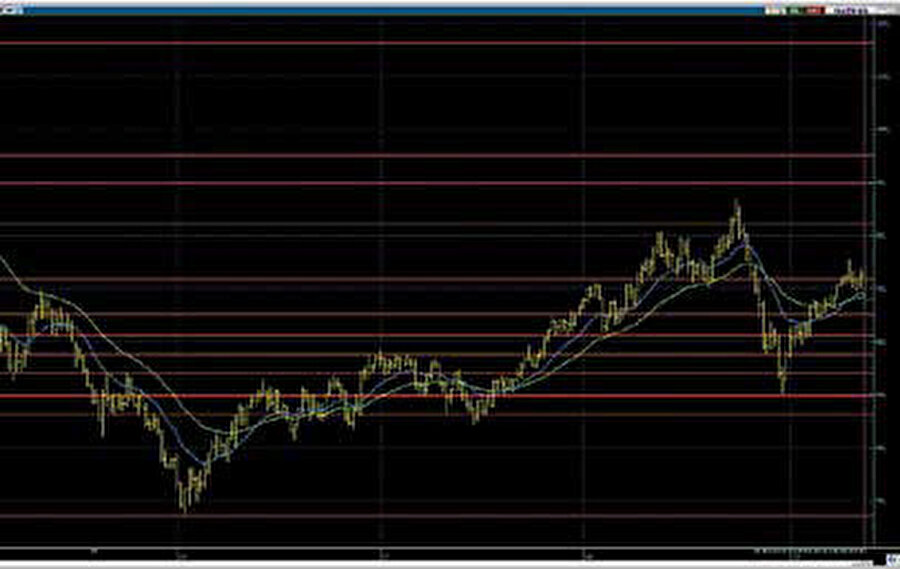

Altın (ONS)

Altın tarafında Fed’in politika adımları buna bağlı Dolar endeksi, ABD tahvil faizleri ve global bütün risk başlıkları Endeks’in seyri için yakından izlenmeye devam edilecektir. Bu kadar risk başlığı varken her düşüşü altın tarafında alım yönünde kullanılması gerekir senaryomuzu korumaya devam ediyoruz. Teknik olarak Yükseliş tarafında kalabilmek için 1.300 dolar üzerinde kalıcı oldukça 1.330-1.350 dolar ve devamında 1.400 -1.420 dolar seviyeleri trendin değişeceği 2-3 yıllık sıkışma bölgesinin kırılacağı çok ciddi ara direnç eşiği olarak öne çıkacaktır. Kar satışları devam ettikçe 1.280-1.300 dolar altında 1.260 dolar ve 1.250 dolar destek hedefleri olacaktır. 1.250 altına geçişlerde satışlar devam ederse 1.200 dolar tekrar hedef olacaktır. Buranın altında kalındıkça 1.150-1.180 dolar aralığı önemli destek olmaya devam edecektir.