Japonya’nın faiz hamlesiyle başlayan satış dalgası borsaları sarsıyor

Küresel piyasalar, yazın son günlerinde Asya’dan başlayan ani ve derin bir satış dalgasının girdabına kapıldı. Ağustos’un başında Japon yeni üzerinden yapılan carry trade işlemlerinin yol açtığı kriz, yeni bir “Kara Pazartesi” olarak tarihe geçti. Yaşananların tetikleyicisi Japon para birimiydi. Japonya’nın, negatif faiz politikalarından uzaklaşmasıyla durum, daha da karmaşık bir hal alarak başka ülkelerin döviz piyasasına da yayılan bir kargaşaya dönüştü. Japonya Merkez Bankası’nın (BOJ) şahin para politikası hamleleri, ABD’de şirket bilançolarına ilişkin endişelerle birleşince, yen bir anda dolar karşısında 7 ayın en yüksek seviyesine çıktı. Japon yeninin düşük faizli bir para birimi olmasının avantajıyla yapılan “yen carry trade”leri ise tersinde dönerek küresel krizin fitilini ateşledi.

Carry trade, tanım olarak, “yatırımcıların düşük faizli para birimlerinden borç alarak daha yüksek faizli para birimlerine yatırım yapması” olarak adlandırılıyor. Küresel satış dalgası da, yatırımcıların düşük faizli yen üzerinden borçlanıp daha riskli varlıklar satın aldığı "yen carry trade" adlı ticaret sisteminin sona yaklaşmasıyla şiddetlendi. UBS’e göre 500 milyar doları aşkın carry trade pozisyonu kapatılmaya başlanınca küresel çapta varlık satışları tetiklendi ve 5 Ağustos Pazartesi, yakın tarihin en sarsıcı günü olarak kayda geçti.

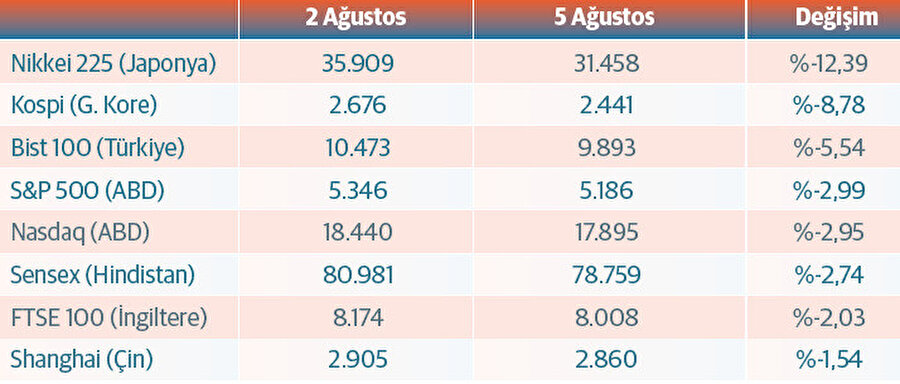

Carry trade pozisyonunu kapatmak isteyenlerin karşılaştığı likidite açığı hisse senedinin yanı sıra para piyasaları ve emtia varlıklarını da etkiledi. Borsalar çökerken, sarsıntının merkez üssü Japonya oldu. O gün, Nikkei 225 Endeksi yüzde 12'den fazla düşüş yaşayarak yıllık kazanımlarını bir günde sildi. Wall Street'in "korku göstergesi" olarak anılan Vix endeksi, bir hafta öncesine kıyasla 16 puandan 33 puana fırladı ve Kovid-19 pandemisinden sonraki en yüksek seviyesini gördü. Asya’dan başlayarak tüm dünyaya yayılan korku dalgası, Türkiye’yi de vurdu. Japon borsasındaki son 37 yılın en büyük düşüşü, Borsa İstanbul’da gün içinde iki kez devre kesici sistemin çalışmasına yol açtı. Bist 100 endeksi yüzde 8’lere varan satışların ardından günü yüzde 5’in üzerinde bir kayıpla tamamladı.

Küresel piyasalarda satış dalgası bitti mi?

Patlak veren kriz, BOJ’un faiz artışlarına ara vereceği sinyalleriyle bir süre rafa kalksa da, yen carry trade’lerine dönüş hala cazibesini koruyor. Nitekim, Nomura International’e göre krizden sonraki iki haftada birçok yatırımcı gelirlerini daha yüksek getirili varlıklara yatırmak için yeniden yen borçlanmaya başladı. Ekonomistler ise carry trade kriziyle portföylerde kısa ve ani hareketin yol açtığı teknik hasara dikkati çekiyor ve “kolayca geri döndürülemeyecek” bir durumun yaşanabileceği konusunda uyarıyor. Zira Citigroup’a göre de carry trade’ler geri döndü, ancak bir farkla: Hedge fonları, gelişmekte olan piyasalarda aldıkları pozisyonlar için yen yerine ABD doları cinsinden borçlanıyor. Citigroup’tan Kristjan Kasikov, bu stratejiyi kullanan hedge fonların, ABD ve Japonya’daki faiz oranlarının farklılaşması ihtimalini göz önünde bulundurarak, fonlama para birimi olarak yen yerine doları seçtiğini söylüyor. Hatta bununla birlikte Japonya’daki bireysel yatırımcıların yavaş yavaş Türk lirası gibi yüksek getirili para birimlerine dönmeye başladığı da raporlara yansıyor. Tokyo Financial Exchange’in Click 365 platformundaki verilere göre, 19 Ağustos itibarıyla Meksika pezosu ve Türk lirası karşısında yendeki net kısa pozisyonlar en son 2 Ağustos’ta görülen seviyelere yükseldi. Z Raporu’na konuşan ekonomistler ise, Türkiye’de de yoğun şekilde uygulanan carry trade’lerden kaynaklanabilecek olası risklerin boyutuna dikkati çekerken, yaşananların Türkiye’ye kalıcı bir olumsuz etkisinin şimdilik olmayacağı görüşündeler.

Carry trade riskli işlemler arasında

Görüşlerine başvurduğumuz Ekonomist Doç. Dr. Şevket Sayılgan, carry trade işlemlerini, “riskli ve piyasalarda önemli dalgalanmalara neden olabilir” şeklinde betimliyor. Carry trade stratejisinin, yatırımcıların büyük kazançlar elde etmesine olanak sağladığını dile getiren Sayılgan, aynı zamanda ciddi riskler de barındırdığını vurguluyor. Bunu ise bir örnekle açıklıyor:

Japon yeninin değeri yükseldiğinde, borçlanılan miktarın geri ödenmesi için daha fazla yen gerekecektir. Bu durum, yatırımcıların pozisyonlarını hızlıca kapatmasına yol açar ve piyasalarda büyük dalgalanmalar yaratır.

Buna benzer bir kriz 2008 küresel finansal krizinde yaşanmıştır. Bu dönemde, yüksek riskli varlıklara yapılan carry trade işlemleri, finansal sistemin kırılganlığını artırmış ve küresel piyasalarda ciddi bir dalgalanmaya yol açmıştır.”

Japon yeninin piyasalar üzerindeki gücü

Japon yeninin, küresel piyasalarda güvenli liman para birimi olarak kabul edildiğini aktaran Sayılgan, yatırımcıların özellikle, belirsizlik ve risk dönemlerinde Japon yenine yöneldiklerini belirtiyor: “Bu, Japon yeninin değerini artırır ve carry trade işlemlerini daha riskli hale getirir” diye devam eden Sayılgan, son yıllarda, Japonya'nın düşük faiz oranları ve yüksek likiditesinin, Japon yeninin carry trade işlemlerinde sıkça kullanılmasına neden olduğunu ifade ediyor.

Japonya'nın faiz politikası değişiyor

Japonya’nın yıllar sonra hem de dünya faiz indirmeye hazırlanırken faizi artırması, sıcak para yatırımcılarını da şaşırtmışa benziyor. Sayılgan, BOJ’un bu hamlesine ilişkin ise şunları söylüyor: “Genel olarak, dünya ekonomilerinin çoğu, ekonomik büyümeyi teşvik etmek ve enflasyonu kontrol altında tutmak için faiz oranlarını düşürürken, Japonya'nın faiz oranlarını artırma kararı farklı bir yaklaşımı yansıtmaktadır. Japonya, yıllardır düşük enflasyon ve ekonomik durgunlukla mücadele etmektedir. Faiz oranlarının artırılması, enflasyonu kontrol etmek ve finansal istikrarı sağlamak amacıyla alınmış bir karar olabilir.”

Tarihi kriz Türkiye'yi ne kadar etkiledi?

Türkiye, son dönemde yüksek faiz oranları nedeniyle carry trade işlemlerinin sıkça uygulandığı ülkeler arasında. Sayılgan da bu duruma dikkati çekiyor ve yabancı yatırımcıların, Türkiye gibi gelişmekte olan piyasalarda yüksek getiri elde etmek için düşük faizli para birimlerinden borçlanıp Türkiye’ye yatırım yaptıklarını belirtiyor. Ancak bu durum döviz kurunu ve ekonomik istikrarı olumsuz etkileyebilir. Küresel krizlerin etkilerini azaltmak için Türkiye'nin güçlü bir makroekonomik politika çerçevesi geliştirmesi gerektiğini söyleyen Sayılgan, “Bu, faiz oranlarının dengelenmesi, döviz kurlarının istikrarı ve finansal piyasalardaki oynaklığın kontrol altına alınması anlamına gelir” diyor. Ayrıca, Türkiye’nin, carry trade işlemleri yoluyla gelen kaynağın ekonomi üzerindeki etkilerini izlemek ve gerektiğinde müdahale etmek için etkili bir denetim mekanizması oluşturması gerektiğini de sözlerine ekliyor.

Jeopolitik gerilimler carry trade için risk

Krizin Türkiye ayağını değerlendiren 3. Göz Danışmanlık Yönetim Kurulu Başkanı Hikmet Baydar ise, bölgesel risklere dikkati çekiyor ve bunun carry trade’ler üzerindeki etkileri konusunda uyarıyor: “Türkiye İran’la komşu bir ülke, dolayısıyla İsrail-İran gerginliğine karşı jeopolitik risklere daha duyarlı bir konumdadır. Gerginlik devam ettikçe yatırımcı Türkiye piyasalarına nispeten daha temkinli yaklaşabilir. Daha önce yaşanan kur oynaklıkları ve izlenen yanlış politikalar, yabancı yatırımcının biraz daha temkinli durmasına neden olurken ortodoks politikalara dönüşle yabancı yatırımcı tekrar gelmeye başlamıştır. Ancak menkul kıymete gelen yabancı aynı hızla geri dönme isteği duyarsa yeni bir kur kriziyle karşılaşma riskini de artırır.”

Yine, carry trade işleminin fırsatlar kadar, barındırdığı riskler nedeniyle kırılgan bir yatırımcı profili doğurduğunu da vurgulayan Baydar, “Tabi, vadesinde kur oynaklıkları gibi istikrarsızlıklar evdeki hesabın çarşıya uymamasına neden olabileceği gibi, ara dönemde yeni gelişmeler nedeniyle ortaya çıkan riskler, pozisyonların hedeflenen vadeden önce kapatılarak asıl paraya geri dönmesi gerekliliğini ortaya çıkarabilir. Geçtiğimiz yıllarda da dönem dönem bu yolla, farklı para birimleri arasında sermaye akışları olmuştu” yorumunda bulunuyor.

Japon yeni, ülkesine geri mi dönüyor?

Söz konusu krizin neden Japonya’da doğduğu konusuna ise Hikmet Baydar, ülkedeki sanayi üretiminde önemli bir daralma gerçekleşmesinin etkilerine işaret ediyor; carry trade nedeniyle de sermayenin diğer paralara geçerek ülkeyi terk ettiğini belirtiyor. Baydar, bu gelişmeler ışığında krize götüren süreci,

Sermayenin içeride kalması ve yatırımı desteklemesi için bir şeylerin yapılması kaçınılmazdı

şeklinde değerlendirirken, BOJ’un sık sık faiz değiştirme davranışı içerisinde olan bir merkez bankası olmadığının da altını çiziyor. Tespitlerine ise şöyle devam ediyor: “Sıfır civarında tuttuğu faizleri bir anda yükseltince, beklenmeyen bu hareket şahin bir politika olarak düşünüldü. Burada kritik olan şey uzun zamandır getirisiz Japon yeninden dolara ve hatta Türk lirasına geçişlerin olması nedeniyle yapılan açıklama sonrası pozisyon kapama isteklerinin borsalarda global bir düşüş dalgası oluşturmasıydı. Bu hareket Borsa İstanbul’da da etkisini gösterdi. Çünkü Japon yatırımcıların yene dönüş isteği carry trade nedeniyle yenden diğer paralara geçenlerin daha önce yapılanların tam tersi hareketle yene dönüş hareketini başlatmıştı. Ancak daha sonra BOJ’dan gelen açıklamalar piyasayı rahatlatmaya yönelik olunca borsalardaki satış dalgası yerini beklemeye bıraktı.”

Bu yazının başlığı yazardan bağımsız editoryal olarak hazırlanmıştır.