Fed’e değil G20’ye bak

Amerikan Merkez Bankası Fed’in son toplantısında güvercinleşme yönünde bir eğilim sergilemesi, borsa endekslerinden ons altına kadar birçok yatırım aracını canlandırdı. Dolar endeksi düşerken, diğer para birimleri dolar karşısında değer kazandı. Bu durumun kalıcı olup olmadığını görmek için ise, Haziran sonunda Osaka’da toplanan g20 zirvesine ve burada özellikle ticaret savaşları konusunda alınacak kararlara bakmak gerekiyor.

Amerikan Merkez Bankası (Fed) 18-19 Haziran tarihli toplantısında, beklenildiği gibi faizlerde bir değişikliğe gitmedi. Piyasada fiyatlanan faiz indirim olasılığı sadece yüzde 20 civarındaydı. Ancak faizlerin düzeyi değil, Fed Başkanı Powell’ın vereceği mesajlar ve projeksiyonda yer alan üyelerin ekonomiye bakış açısı merak ediliyordu. Nitekim faizler konusunda beklentileri karşılayan Fed, verdiği mesajlarla piyasanın beklediğinden daha güvercin sinyallerle şaşırttı. Fed öncesi yatırımcıların merak ettiği noktalar karar metnindeki ‘sabırlı’ ifadesinin mevcudiyeti, ekonomik aktivitelerdeki tahminlerde revizyon olup olmaması, noktasal grafiğin aşağı kayıp kaymayacağı ve bilanço küçültme operasyonlarının akıbeti idi.

Karar metnine göz attığımızda federal fonlama oranında değişikliğe gitmeyen bankanın, bu oranı yüzde 2,25 - 2,50 aralığında bıraktığını görüyoruz. Belirsizliklerin arttığına dikkat çekilen Fed’in karar metninde gelecek verilerin yakından izlendiği ve uygun şekilde hareket edileceği ifade edildi. Kararda ayrıca hane halkı harcamalarının arttığı, iş yatırımlarının yumuşadığı ifade edilirken, anket bazlı enflasyon beklentilerinin az da olsa değiştiği belirtildi. Fed metninde “İş gücü piyasasının güçlü olduğu ve ekonominin ılımlı bir hızda büyüdüğü” ifadesi de yer aldı. “Piyasa bazlı enflasyon telafisi göstergelerinin zayıfladığı” ifade edilen kararda bilanço daraltılmasının planlandığı şekilde ilerleyeceği vurgulandı.

Projeksiyonda neler var?

Yayımlanan projeksiyona göre ise ABD ekonomisi için 2019 büyüme tahmini yüzde 2,1’de kaldı. 2020 için büyüme tahmini yüzde 1,9’dan yüzde 2,0’ye çıkarıldı. 2021 büyüme tahmini ise yüzde 1,8 seviyesinde olmak üzere değişmedi.

2019 için işsizlik beklentisi yüzde 3,7’den yüzde 3,6’ya geriledi. 2020 beklentisi yüzde 3,8’den yüzde 3,7’ye, 2021 beklentisi ise yüzde 3,9’dan yüzde 3,8’e indi. Politika yapıcıların 2019 projeksiyonlarına göre 8 üye faiz indirimi beklerken, 8 üye 2019 yılında sabırlı olmaktan yana. 1 üye ise faiz artışı bekliyor. Diğer taraftan 9 üye 2020 sonunda daha düşük faiz bekliyor.

2019 için politika faizi medyan tahmini yüzde 2,4, 2020 için yüzde 2,1 (önceki tahmin yüzde 2,6), 2021 için ise yüzde 2,4 (önceki tahmin yüzde 2,6) oldu. Uzun vadeli medyan faiz beklentisi yüzde 2,8’den yüzde 2,5’e geriledi. Doğal faiz tahminleri, yüzde 2,50 - 3,50 aralığından yüzde 2,40 - 3,30’a çekildi.

- Fed’in gelen verileri yakından izleyeceğini belirten Başkan Jeremy Powell, küresel ekonominin gücüyle ilgili endişelerin arttığına, enflasyonun zayıf kalmaya devam ettiğine, iş gücü piyasası göstergesinin de güçlü kaldığına dikkat çekti.

‘Fed kur hedeflemesi yapmaz'

ABD Başkanı Donald Trump, hem AB’ye hem de Çin’e kur üzerinden taarruz ediyor. Her ikisinin de kurlarını dolar karşısında manipüle ederek ticarette okları kendi lehlerine çevirdiklerini söylüyor. Nitekim Fed’e doların seyri konusunda baskı yaptığı ifade ve iddia ediliyor. Son faiz kararının ardından açıklama yapan ve kurdan Hazine Bakanlığı sorumludur diyen Powell, “Fed kur hedeflemesi yapmaz, Fed gerektiğinde hızlı politika yanıtı da verebilir” şeklinde konuştu. Trump’ın Fed üzerinde kurduğu baskı medya önünde de yaşandığı için kimse tarafından inkar edilmiyor. Hatta Haziran toplantısı öncesinde Başkan Powell’ın görev süresine dikkat çekerek alacağı kararı değerlendirmek için beklediğini söylemişti. Faiz kararı sonrası düzenlenen basın toplantısında Fed’in politikalarının yanı sıra görev süresi de sorulan Powell, verdiği yanıtla kanunlara göre 4 yıl daha süresi olduğunu ve tamamlamaya da niyetli olduğunu vurguladı.

Faiz artırım döngüsüne ara

Fed’in faiz kararı öncesinde Hindistan, Rusya ve Avusturalya Merkez Bankaları 25’er baz puanlık faiz indirimine gitmişlerdi. Haziran Fed toplantısından çıkan mesajlara göre Fed’in de yakında sıkılaştırma döngüsünden çıkarak faiz indirimine yöneleceği bekleniyor. Fed son sıkılaştırma döngüsünde 9 kez olmak üzere toplam 225 baz puan faiz artırdı. En son geçen yılın Aralık ayında faiz artırımına giden Fed, politika sıkılaştırmasına 2015’te başlamıştı.

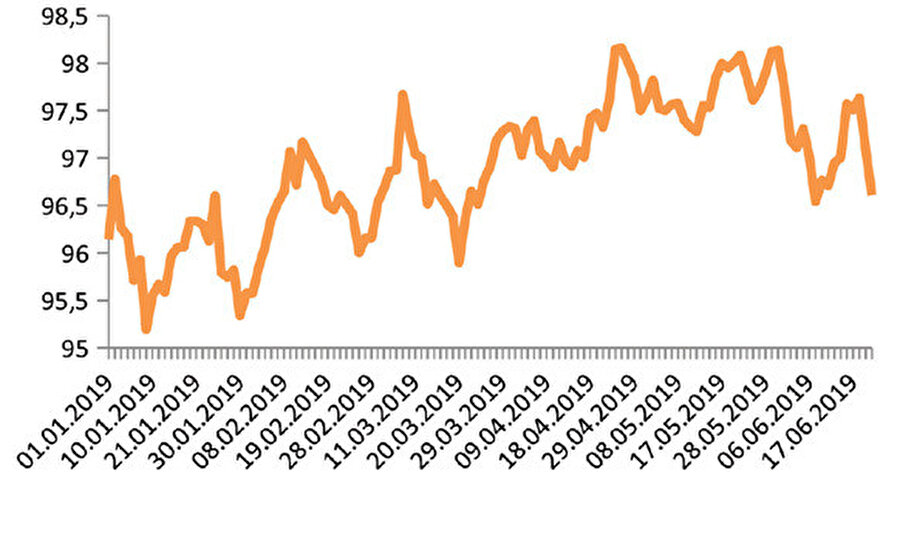

Fed de sıkılaştırmaya ara verdi

Faiz artırımlarını bir kenara koyan Fed, dümen kırdı ve 2019 için faiz indirimi sinyali verdi. 17 Fed üyesinin 8’i 2019 için daha düşük faiz öngörüsünde bulundu. En son Aralık’ta faiz artıran ABD Merkez Bankası, 2019 faiz artırımı tahminini 3’ten 2’ye indirirken, 20 Mart 2019 toplantısında, noktasal grafik projeksiyonlarına göre, 2019 faiz artırımı tahminini 2’den 0’a inmişti. Bu yıl içinde 98,5 seviyelerine kadar yükselen Dolar Endeksi Fed’in son kararı sonrası tekrar 96,0 seviyelerine indi.

Fed 2008 krizinin ardından başlattığı 4 fazlı parasal gevşeme politikasını 2015’te sonlandırmıştı. Banka 2015’e dek piyasaları faiz artırımlarına hazırlamaya, bu işten mümkün olduğu kadar sorunsuz bir şekilde çıkmaya çalışmıştı.

Şimdi ise Fed’in yeniden dümen çevirmesiyle, yatırımcıların risk iştahları arttı. Alternatif yatırım araçlarının (tahvil gibi) getirileri düşünce piyasa oyuncuları altın ve hisse senedi varlıklarına yöneldiler.

Dolayısıyla bu yeni durum 2013 Mayıs ayından itibaren sıkılaşma döngüsüne hazırlanan ve 2015 yılından bu yana faiz artırımları sebebiyle risk iştahı azalan piyasa oyuncuları için yatırım senaryolarını değiştirmeleri anlamına gelebilir. Fakat burada dikkat edilmesi gereken önemli noktalar var.

Yatırım senaryoları değişiyor

ABD-Çin arasında devam eden ticaret savaşı, yalnızca her iki ülkenin ekonomisine zarar vermiyor, çevre ülkelerin ticaret hacimleri de bu ikilinin arasındaki anlaşmazlıktan dolayı ticaret, üretim, yeni mal siparişleri anlamında olumsuz etkileniyor. ABD ekonomisi için tahvil verim eğrisinin yataya yaklaşmasından ötürü resesyona girme tehlikesi defalarca gündeme gelmiş fakat Trump ve Powell her seferinde, ABD ekonomisinin özellikle de işgücü piyasasının kuvvetliliğine vurgu yapmıştı.

Ticaret gerilimimin neden olduğu endişeler Fed’i faiz indirimine ikna edecek gibi gözükürken, büyümedeki daralma nedeniyle inecek faizler uzun soluklu borsalara alım getirmeyebilir; hatta bir süre sonra kâr realize etmek için fırsat kollayanlar satışa yönelebilir. Dolayısıyla parasal gevşeme tekrardan başlamadıkça, yani bol ve ucuz likidite piyasaya konmadıkça borsalar, emtialar ve diğer yatırım araçlarındaki şimdiki seyir uzun soluklu olmayabilir.

Fed'i bırak G20' ye bak

28-29 Haziran’da Japonya’nın Osaka kentinde gerçekleşecek G20 toplantısı, birçok gelişmeye ve yeni senaryolara gebe. Piyasalar Fed kararının coşkusunu ilk gün olması vesilesiyle fiyatlıyor. Ons altın son 5 yılın zirvesi olan 1.393 dolar seviyesini test ederken, ABD’nin 10 yıllık tahvil faizi yüzde 2’nin altına geriledi. Alternatif yatırım araçlarının getirileri düşerken, altın ve endekslere olumlu yansımalar oldu. Tam bu noktada ‘Bu durum ne kadar sürebilir?’ sorusuna iki açıdan yanıt vermekte fayda var…

2011-2012 ortamından uzaktayız. O dönem Fed’in faiz bandı aralığı 0,00- 0,25%’te bulunurken, buna ek olarak parasal genişleme programı çerçevesinde Fed piyasaya tahvil karşılığında dolar sağlıyordu. Şu anki durumda ise ters repo ile beraber Fed, bilançosunu küçültüyor. Likiditesi bol olmayan piyasada bu tarz hareketler uzun soluklu bir trende dönüşmez.

İkinci önemli husus 28-29 Haziran’da Osaka’da bir araya gelecek olan G20 ülkeleri liderlerinin toplantısı... Bu toplantı öncesinde ABD ve Çinli liderlerin de bir araya gelmesi bekleniyor. G20 toplantısında masaya yatırılacak olan ticaret savaşları konusunun da çözüme ulaştırılması isteniyor. Zira önümüzdeki 2-3 haftalık süreç birçok gelişmeye gebe olabilir. Eğer Trump ile Şi müzakereler sonrasında bir anlaşmaya varırsa, “Ticaret savaşları sona erdi, dolayısıyla Fed’in faiz indirimine gerek kalmadı” şeklinde bir senaryo karşımıza çıkabilir ve örneğin 1.400 dolara doğru giden ons altının bir anda 1.300 dolara doğru geri çekildiğini görebiliriz. Dikkat etmekte fayda var.

Fed’in yapabileceği 25bp’lık bir ya da iki faiz indiriminin piyasada çok fazla coşkuya sebep olacağını beklemiyorum. Bununla beraber, Fed’in resesyon korkusu olduğu, PCE enflasyon tahmininin yüzde 1,8’den yüzde 1,5’e revize edilmesinden anlaşılıyor. Olası bir ekonomik daralmadan korkulduğu için Fed’in faiz indirimine gitmesi, endeksler ve dolar karşısındaki diğer para birimleri için tehdit anlamına geliyor. Bu nedenle Fed kararını coşku havasında izlemek yerine küresel büyüme konusunu dikkatle izlemekte fayda olduğunu düşünüyorum.