Fed indirime mesafeli, Kanada ilk adımı attı: dolar güçlü kalmaya devam edebilir

Aylardır uyardığımız ve 2024 yılı içinde ilk yarının bilançosunun netleşeceği ve ikinci yarının başlangıcını belirleyecek olan Haziran ayı beklediğimiz ve beklenmeyen önemli haber başlıkları paralelinde oldukça hızlı geçti. Bu ay biterken haber akışı ve majör grafiklerin fiyat analizleri paralelinde baktığımızda sizlere çok uzun süredir belirttiğimiz ‘nakitte kalmanın’ hala önemli olduğunu ve temkinli iyimserlik sürecinin devam ettiğini izliyoruz.

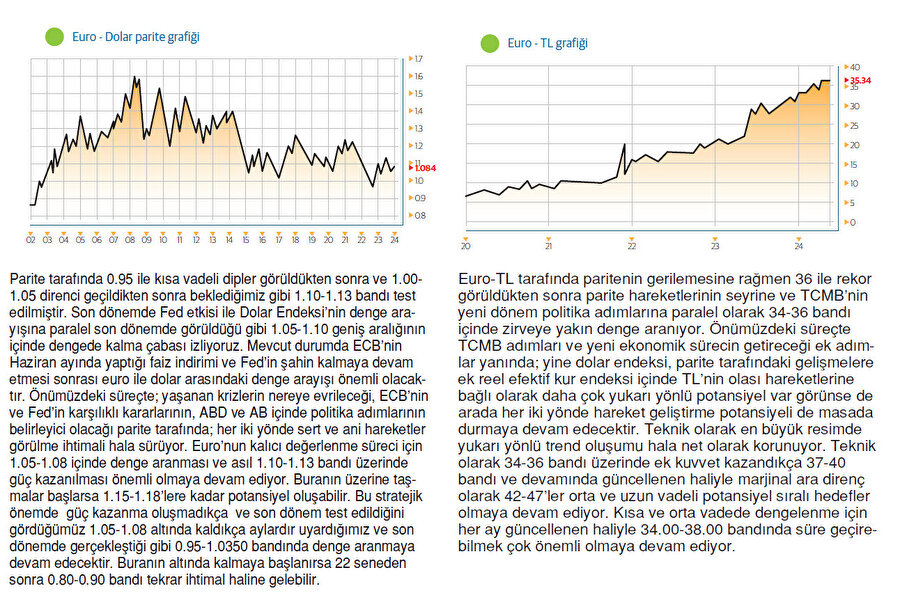

Bu ayın iki önemli toplantısı Fed ve ECB sonrası dolar endeksi 105-106 bandında kalarak riskli bölgede bulunmaya devam ediyor. Parite 1.07-1.08 altında riskli bölgede fiyatlanmaya devam ederken yakından izlediğimiz Dolar-Yen paritesi bir kez daha 160’larda. Bu fiyatlamalarda Avrupa’da yaşanan ve çok riskli gördüğümüz siyasi süreçte etkili olmuş görünüyor. (Bu süreci Avrupa’nın ve özellikle Euro’nun geleceği açısından çok yakından izleyeceğiz)

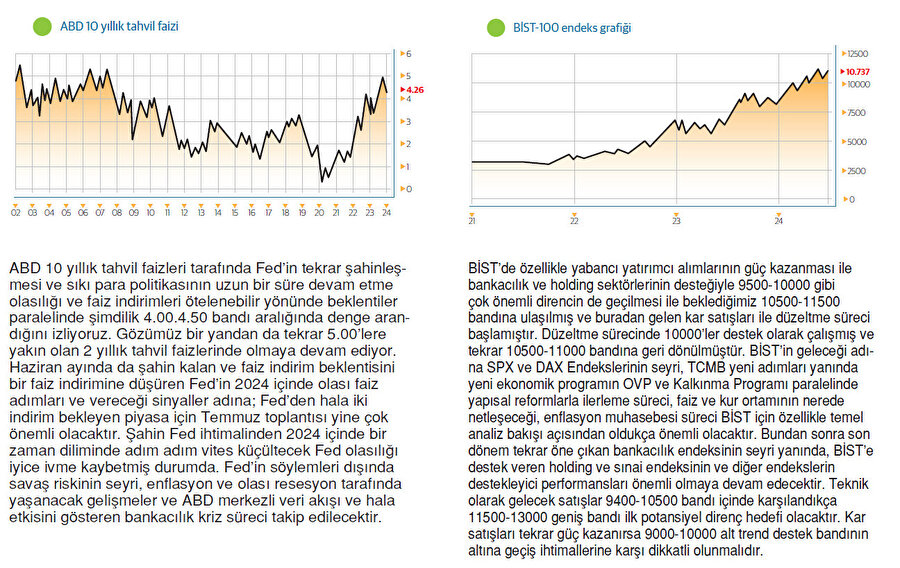

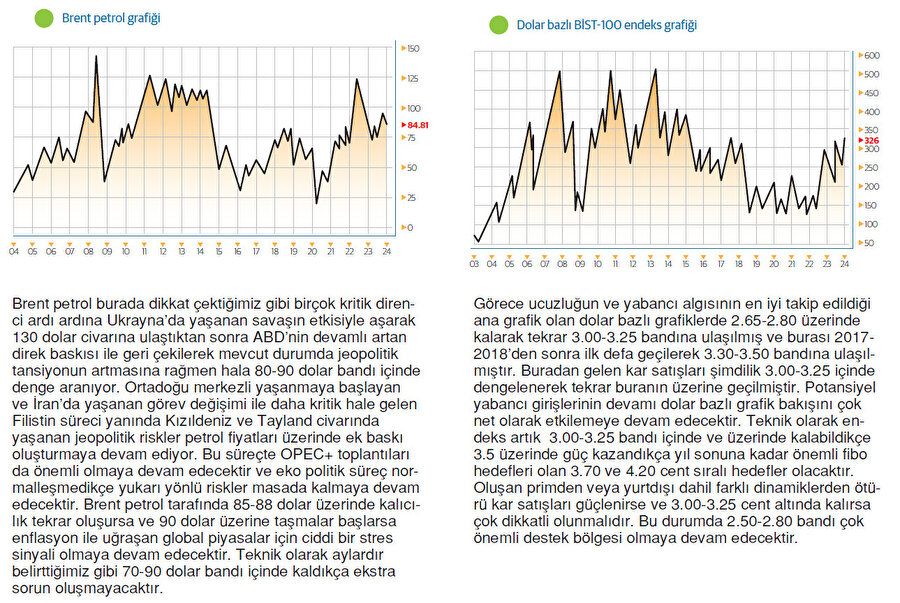

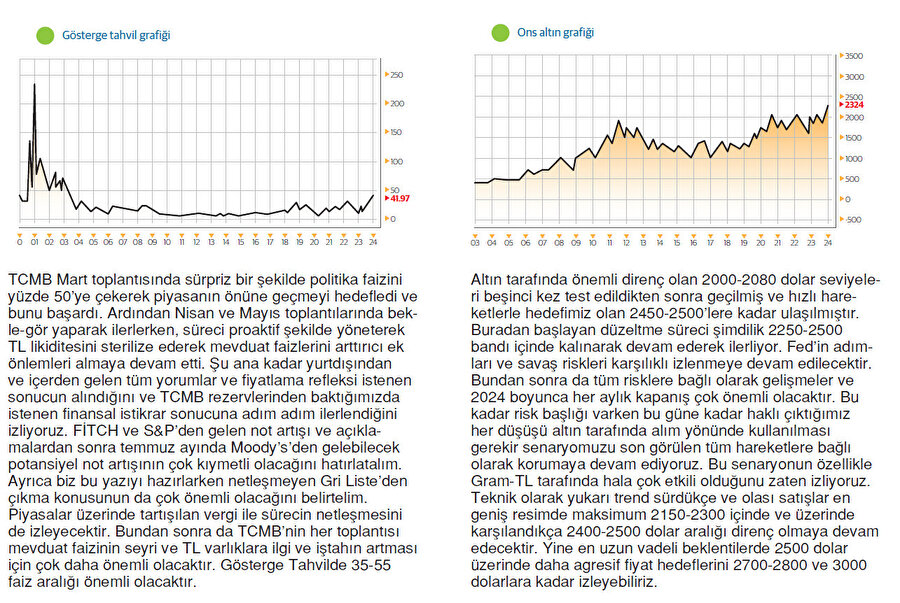

ABD Tahvilleri 2 yıllıklar ve 10 yıllıklar şimdilik dengede ilerlerken, Almanya ve özellikle İtalya tarafında ECB’nin faiz indirimine rağmen yaşanan şimdilik sınırlı yükselişler dikkat çekiyor. Bir ara gerileyen Brent Petrol tekrar 85 dolarlara gelirken, Ons altın tarafında zirvelerden uzaklaşmadan yaşanan dengelenme süreci dikkat çekiyor.

Borsa tarafında şahin Fed’e rağmen seçim yaklaşırken kendisine hikâye bulan SPX net pozitif tarafta kalma sinyalleri verirken, DAX’ın geri çekilme göstermesi ve önemli desteklere yaklaşması oldukça dikkat çekici. Özellikle uzun süredir güçlü yükseliş tarafında bulunan Fransa borsasının yaşadığı sert geri çekilmeler takip ediliyor.

Özetle artık sadece Fed ve ECB kararları, jeopolitik riskler ve ekonomilerde piyasalarda görünümler değil bakmamız gereken ciddi bir siyasi süreç var. ABD seçimleri yaklaşırken, Avrupa’da AB parlamento seçimlerinde yaşanan aşırı sağcıların zaferi sonrası Fransa erken seçim kararı ve tüm Avrupa’ya yayılan etkiler ve Uzak doğu da Çin Hindistan dışında Rusya’nın yanına müttefik arayışları ve bunun gibi birçok haber başlığını izlemek zorunda kalacak bir piyasa gerçeği var.

Bu ayın en önemli başlığı Fed toplantısıydı. Fed bekleneni yaptı yani bekle-gör sürecinde kalarak ilerleyen döneme dair faiz indirimi noktasında hala net bir sinyal vermeden şahin tonda kalarak Haziran toplantısını bitirdi. Son dönem iyi geldiği söylenen ama neticede hala hedeflenen seviyelerden uzak olan enflasyon Fed’ i oldukça temkinli yapmaya devam ediyor.

Yıla girerken size belirttiğimiz gibi bizce mümkün olmayan 3 faiz indirimi beklentisini hedefleyen ve son gelinen durumda sadece 1 faiz indirimine dönen Fed kesinlikle 1980’lerde yaptığı hatayı yapmak istemiyor ve yeni bir Volcker dönemi yaşamak istemiyor demeye devam ediyoruz.

İşte tam da bu noktada piyasalarda çok konuşulmayan ama bizim ilgimizi çeken ve bizi temkinli olmaya iten bir karara dikkat çekmek istiyorum. Karar Kanada Merkez Bankasından geldi. Kanada Merkez Bankası (BoC) politika faizini yüzde 5'ten yüzde 4,75'e düşürerek tam 4 yılın ardından ilk faiz indirimini gerçekleştirdi. Bu belki tek başına Kanada’yı ilgilendiren bir durum olarak görülse de geçmişe baktığımızda Fed ve BoC kararları arasında aslında uzun vadeli bir paralellik gözlemliyoruz.

Sürece baktığımızda faiz artış miktarı, seviyesi ve dinamikler farklı olsa da Fed gibi 2022 Mart faiz artışına geçen ve 2023 Temmuz yine Fed gibi son faiz artışını yaptıktan sonra bekle-gör konumuna geçen BoC'un bu faiz indirim adımı ile Fed’in bundan sonra atacağı adımlar potansiyel sürprizler yaşanması adına bence çok kritik olacak gibi görünüyor.

Fed projeksiyonları artık bu yıl daha az faiz indirimi öngörse de tahvil piyasaları TÜFE verisinin de etkisiyle Fed’e göre daha fazla faiz indirim beklentisini fiyatlıyor. Yani yatırımcılar bu yıl kasım ve aralık olmak üzere iki faiz indirimi öngörüyor. Piyasanın bu güne kadar yaptığı gibi iyimser tonda kalma çabasını anlıyoruz. Ama Fed direksiyonu faiz indirimine kırmadan temkinli olamaya devam etmek gerekiyor. Bize bunu rasyonel olarak takip ettiğimiz fiyatlamalar ve makromikro piyasa dinamikleri söylüyor.

Nitekim Goldman Sachs CEO'su David Solomon yaptığı açıklamada temkinli yaklaşımımızı destekler şekilde Fed'in bu yıl faiz oranlarını düşürmesini beklemediğini söyledi… Solomon, "Bu yıl ‘sıfır’ faiz indirimi bekliyorum, sanırım daha yapışkan bir enflasyona hazırız" dedi. Bu önemli bir uyarıdır..!! Goldman’dan önemli bir uyarı daha geldi. Goldman Sachs analistleri "Eğer Fed faizleri değiştirmez ve diğer ülkeler Fed'i beklemek yerine faiz indirimine giderse politika ayrışması doların daha uzun süre yüksek seyretmesine neden olabilir" değerlendirmesini yaptı (Aslında bu tam da Fed’in enflasyonunu kontrol etmek adına istediği bir durum olacak). Buna benzer bir beklenti de Deutsche Bank’tan geldi. Banka ABD tahvil getirilerinin diğer gelişmiş ülkelerden daha yüksek kalması durumunda ABD faiz oranlarındaki indirimlerin para birimi üzerinde sınırlı bir etki yaratacağını öne sürerek dolar hakkındaki yükseliş beklentisini yılın ikinci yarısına da taşıdı.

Özetle Fed pozisyon ve politika değiştirmedikçe dolar endeksi güçlü kalarak global ölçekte güçlü dolarizasyon baskısı masada kalmaya devam edecektir. Buna hazırlıklı olarak gitmek gerekiyor. Dolar endeksi güçlü kaldıkça hikâyesinde bozulma olacak bölge ve ülkelerde daha çok hareket görme ihtimalimiz artacak.

Bunun tam örneklerini yukarda fiyatlamalarda belirttiğim Euro ve Yen gibi majör para birimleri dışında gelişen para birimlerinde de Hindistan ve Meksika’da yaşanan siyasi gelişmeler sebebiyle yaşadık. Buradaki siyasi gelişmeler sebebiyle şimdilik kısa vadeli dalgalanmalar oldu. Şimdilik net risk fiyatlaması oluşmadı ama bu süreci de yakından izleyeceğiz.

Bu arada önümüzdeki süreçte Fed’i asıl zorlayacak asıl konu yine önümüze çıkıyor. ABD’nin devamlı artan yüksek borç miktarı ve bozulan dış ticaret dengeleri… ABD Ticaret Bakanlığı'nın açıkladığı Nisan ayına ilişkin dış ticaret verilerine göre, ülkenin dış ticaret açığı Nisan'da bir önceki aya kıyasla yüzde 8,7 artışla 74,6 milyar dolara çıktı. Bu dönemde gelen yüksek rakamlarla Ekim 2022'den bu yana en yüksek seviyesine ulaşan ABD'nin dış ticaret açığı martta 68,6 milyar dolar olarak hesaplanmıştı.

Bu noktada önemli bir uyarı FİTCH’ten geldi. Fitch Ratings, Kasım seçimlerinden sonra büyük faiz dışı açıklar ve daha yüksek faiz maliyetleri nedeniyle ABD'nin borç yükünün artmaya devam edeceğini belirtti. Fitch, 2017 vergi indirimlerinin çoğunun 2025 sonunda uzatılmasını bekliyor ve sosyal güvenlik ile Medicare fonlarının sırasıyla 2033 ve 2036 yıllarında tükenmesinin beklendiğini vurguluyor. Fitch Ratings, büyük faiz dışı açıklar ve daha yüksek faiz maliyetlerinin, Kasım ayındaki seçimlerden sonra, kim kazanırsa kazansın, ABD'nin borç yükünü artırmaya devam edeceğini söyleyerek önemli bir vurgu yapmış oldu.

Fitch, "Büyük Açıklar Kasım Seçimlerinden Sonra ABD'nin Borç Yükünü Artıracak" başlığı ile yayınladığı raporda, "Muhtemelen bölünmüş bir hükümet politika oluşturmayı zorlaştırmaya devam edecek ve şu anda önemli mali zorlukların üstesinden gelmek için çok az siyasi iştah olduğuna inanıyoruz. Kamu borç dinamikleri ve yönetişimdeki eğilimler ABD'nin kredi notu yörüngesini şekillendirmeye devam edecektir" değerlendirmesini yaptı.

Tam bu noktada görüşlerimize destek veren bir öngörü de görüşlerine değer verdiğimiz bir isimden geldi. Eski Pimco Fon Yöneticisi ve çok tecrübeli Tahvil Yatırımcısı Bill Gross, ABD seçimlerinden Donald Trump’ın zaferle ayrılmasının tahvil piyasaları için “daha kötü” ve “yıkıcı” olacağını belirtti(önemli bir tespit). “Tahvil kralı” lakabıyla bilinen Gross, Trump’ın Beyaz Saray’a dönüşünün halihazırda yüksek seviyelerde olan ABD mali açığını daha da genişleteceğini savundu. Financial Times’a konuşan Gross “Trump’ın seçilmesi daha çok kötümserlik yaratacak. Çünkü onun programı vergi kesintilerinin devamını savunuyor” dedi.

Gross, mevcut bütçe açığında görevdeki ABD Başkanı Joe Biden’ın da sorumluluğu olduğunu düşünse de Trump’ın seçilmesinin “daha yıkıcı olacağını” söyledi. Trump’ın seçim vaatleri arasında 2017’de hayata geçirdiği vergi indirimlerinin kalıcı hale getirilmesi de var.

Düşünce kuruluşu Committee for a Responsible Budget’a göre de bu vaat önümüzdeki 10 yılda 4 trilyon dolar ek maliyet getirebilir. ABD’nin bütçe açığı/GSYH oranı 2023’te yüzde 8,8’e ulaştı. Gross bu açığın yıllık 2 trilyon dolarlık arz artışına yol açmasıyla tahvil piyasalarını baskıladığı görüşünde. Bu çok ciddi ve sürdürülmesi zor rakamlar demek. Şimdiden dünya toplam borcunun yüzde 10’undan fazlasına sahip ABD’nin borcu rezerv para doların da geleceğini belirleyeceğe benziyor.

Bu yazının başlığı yazardan bağımsız editoryal olarak hazırlanmıştır.